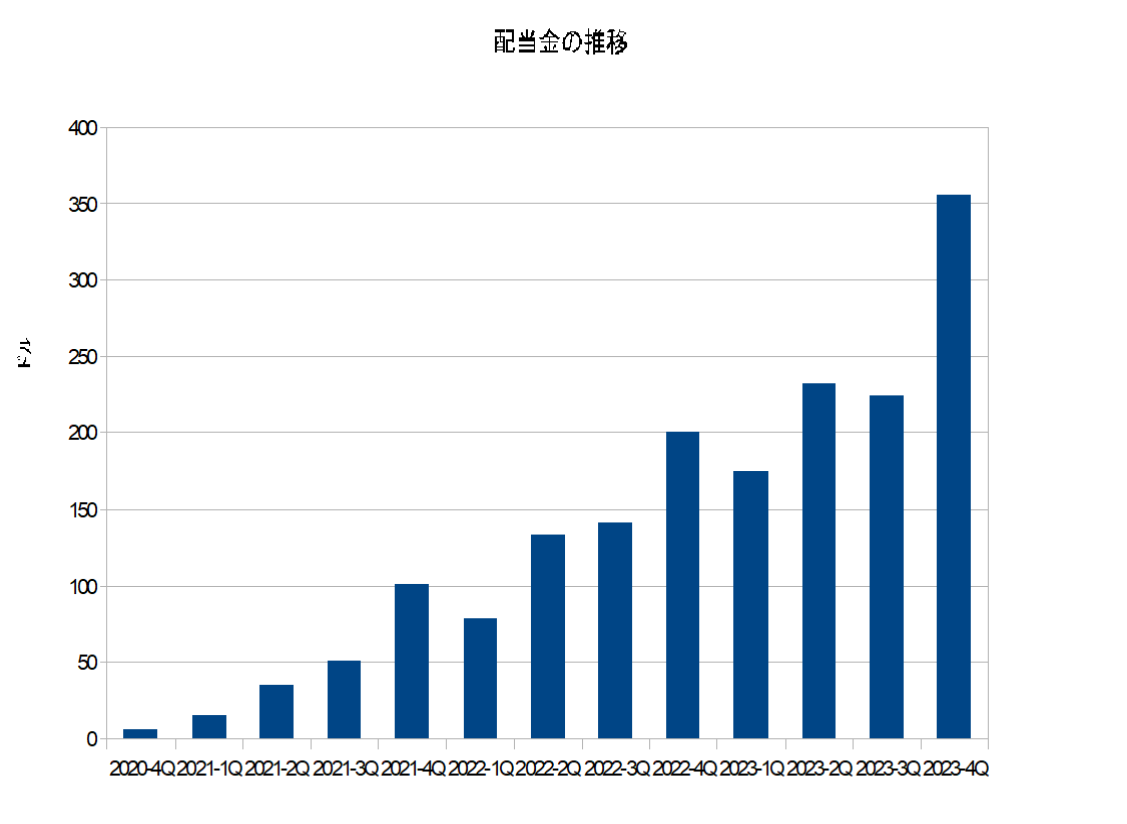

【記録用】2歳、夫、私の3人家族。2023年配当金収入推移

こんにちは、ほっぺママです。

今年も後1日で終わりですね。本当に時間が過ぎるのが早い・・・。

本日は毎年恒例の2023年配当金収入をまとめます。

我が家の2023年配当金収入は「$985.75」!日本円に換算すると138000円ぐらいになります。

昨年の配当金収入が7万円ちょっとなので確実に増えています。本当に嬉しいものです。

今年は円安が進みドルで得られる配当金の重みも感じた一年でした。

来年もコツコツ株を積み立てていく予定です。

我が家の配当金収入推移(2023年1Q~20234Q)(2歳、夫、私3人家族)

我が家の投資先は、米国ETFがメイン。保有銘柄は下記の通りです。

ちなみに、配当金は全てVYM購入に当てています。2022年末時点で11株なので、今年は配当金で9株購入できました◎

☑️2023年12月末時点保有銘柄

・VT:245株

・VTI:300株

・VYM:20株(2022年末時点11株)

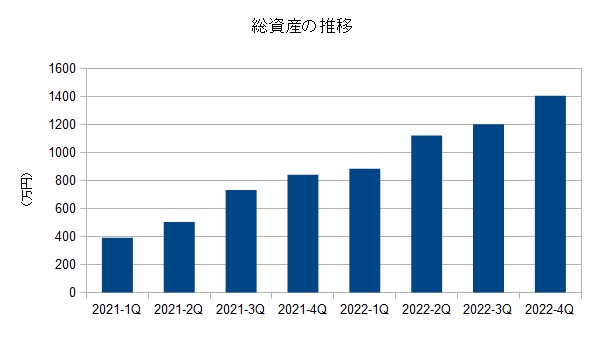

【記録用】1歳、夫、私の3人家族。我が家の2022年総資額推移

こんにちは、ほっぺママです。

今日は三連休最終日。成人の日ですね。

何十年以上も前の成人式。う〜ん懐かしい。20歳の自分より今の自分は体重だけ成長したような・・(笑)

さて、本日も記録用として、2022年総資産の推移をまとめました。

我が家の2022年総資産推移(1歳、夫、私の3人家族)

グラフには2021年、2022年分をしめしています。

そして、2022年総資産増加額・貯蓄額・当期利益は下記の通りです。

・増加額:¥5,644,730

・貯蓄額:¥6,130,855

・当期利益:-¥486,125

2022年貯蓄額は¥6,130,855。月平均51万円の貯蓄ができていることになります。

ただ米国株安の影響で増加額は¥5,644,730に落ち着きました。

以前の記事で我が家の生活費内訳を書いていますが、通常我が家の貯蓄額は450万円/年程度。想定通り、いや想定以上貯めることができていますので「◎」!!

しかも、今年3月までは夫婦同時育休を取得していたので、例年より所得は減っている状況でここまで貯めれたのはスゴい。

今年も、必要なことにはお金を使いながらも、コツコツ貯金と資産運用に励みます。

☑️こちらの記事で、我が家の生活費内訳を書いています。興味がある方は覗いてみてください。

☑️2022年配当金推移の記事はこちら

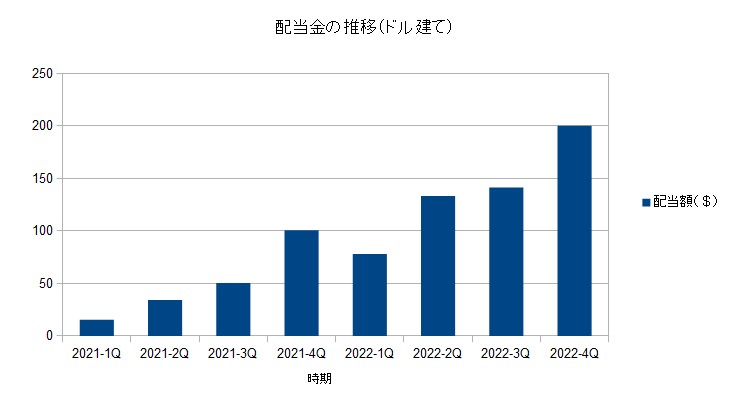

【記録用】1歳、夫、私の3人家族。2021年、2022年配当金収入推移

こんにちは、ほっぺママです。

とって〜も久々になってしまったブログですが、本日は我が家の2022年配当金収入をまとめてみました。

FIREを目指している我が家にとって、配当金収入増加は重要ポイントとなっています。

我が家の今年の2022年配当金収入は「$561」!日本円に換算すると74,000円ぐらいでしょうか?

最終的には60万円/年の配当金収入を目指していますが・・まだまだ目標達成への道のりは遠いです(涙)。

ただ、確実に増えています!!

確実に配当金が増えてくると貯蓄へのモチベーションが上がってきますよね。今年もコツコツ株を積み立てていく予定です。

我が家の配当金収入推移(2021年1Q~20224Q)(1歳、夫、私3人家族)

我が家の投資先は、米国ETFがメイン。保有銘柄は下記の通りです。

ちなみに、配当金は全てVYM購入に当てています。お金がお金を増やしていく。

ワクワク感しかありません!

☑️2022年12月末時点保有銘柄

・VT:100株

・VTI:221株

・VYM:11株

私の今後の人生のイメージ

こんにちは、メガネです。

皆さんは、何年後までの人生を想像して行動していますか?

私は、かなりの慎重派で少しでも時間があれば何十年後の未来まで想像して今後変わるかもしれない公的制度なんかを調べています。

今日は、そんな33歳の私がイメージしている今後の人生を書き出してみました。

内容は、子供の成長に合わせた目標や、FIREという私の大きな目標を達成するための大まかな我が家の資産形成計画が中心です。

今後、10年後、20年後、30年後にこの記事を振り返って答え合わせをしたいと思います。

- 30代の私:育児中心の生活に資産形成の土台を作る

- 40代の私:49歳に念願のFIRE達成!

- 50代の私:50歳で退職が現実的か

- 60代の私:妻とゆっくりした老後を過ごす

- 70代、80代、90代の私:資産は減らずに、悠々自適な生活を送る

30代の私:育児中心の生活に資産形成の土台を作る

・34~36歳

VTIに集中投資期間。

この時期で合計400~500単元の購入予定で、この時期で500単元に満たなければ期間を延長してでもVTI500単元を目指す。

この時期にVTIを選択する理由は、資産形成早期に高い成長性が期待できる資産を確保したいため。

・37~44歳

VTに集中投資期間。合計2000~2500単元程度購入予定。ただ、値上がりしてそんなに買えない恐れあり。

・37〜39歳

現居が手狭になり引越する。現段階ではマンション購入有無は決まっていないが、仮に持ち家になるとここで一番大きな支出に遭遇。

40代の私:49歳に念願のFIRE達成!

・40歳

ほっぺくん小学生になる。キッザニアに連れていく。

・44歳

ほっぺくん一人旅。夏休みにじいばあの家に一人で行く。

・45歳

思い出に残るような家族旅行決行。円高なら海外行きたい。円安だと海外はさすがに無謀?

・45~48歳

VYM,BNDを中心に投資。単元数はイメージできていないが、リタイアに向けてラストの守りの投資を実行予定。

・49歳

目標では、50代目前の49歳でFIRE達成!!

ただ、お小遣い稼ぎのため我慢してあと1年働く予定です。労働中は家賃程度は家計に入れて、退職金と配当金で当面生活する。

この時期は、BDN,VTIを取り崩して生活費に使う。

ほっぺくん高校入学。

50代の私:50歳で退職が現実的か

・50歳

退職。この時期には資産1億程度の想定。

朝家事を終えたら,ジムに行く生活を始める。全身脱毛を行うことが目標。

退職でまとまった時間を確保できたら原付で日本一周もいいな。

・51歳

バイトを始める。週3回午前のみが理想。

バイト終わりにジムで風呂入ってサイゼで酒飲みたい。

ほっぺくんが高校卒業する。

・52歳

転居。より家賃の安いエリアに引っ越希望。ただ子供の進路次第になるか。

・55歳

ほっぺくん就職? 妻もそろそろ退職している?

時間をある程度確保できたら夫婦で退職旅行。朝晩夫婦で散歩が日課に。

・58歳

妻年金受給開始の検討。理想を言えば資産はこの時点でも1億を維持。

60代の私:妻とゆっくりした老後を過ごす

・60歳

自身の年金受給検討。エンディングノート,遺言状作成。

・65歳

孫が見たい。一時的に孫の近隣に引っ越したい。

70代、80代、90代の私:資産は減らずに、悠々自適な生活を送る

・70歳

毎日整骨院に通う生活を始める。整骨院で爺友達を作る。

・85歳くらい

施設入居。

・90歳くらい

ひ孫見たい。資産が3億くらいになる。

・95歳

個人資産で救急車を購入。市へ寄贈。

・100歳くらい

死ぬ。資産のうち,相続税の控除枠を超える部分は孫へ相続させる。

さて、どこまで想定どおり進むのでしょうか。

今後が楽しみです。

FIREに対する考え方が変わってきた

こんちゃ!メガネです。

皆さん、仕事頑張っていますか?

僕は少し前までは絶対に無職になりたいと思っていました。

「無職こそ人生の成功者だ」と。

やりたくない労働なんて一ミリもしないで,たまに楽なバイトでもやって生きていきたいと思っていました。

でも育児休業から復帰して,今の職場に異動して価値観が変わってきています。

日々実際にFIREしてる人のブログを読み漁っていますが、よく「こんな楽なバイトをしてきました」みたいな記事が書いてあるんですよ。

少し前まではとっても羨ましかったんですが・・・最近は読んでも羨ましくもなんともない!

なぜなら、「今の職場にはほとんど仕事がない」からです。

出勤してダラダラするだけでフルタイム正社員の給与がチャリンチャリンと入ってくる。

10年以上働いて、ついに理想の職場に出会うことができました。

今の職場ならFIREより楽でコスパがいい。

もちろん毎日定時に出勤しないといけないし,月に1回2〜3時間程度くらいはやりたくない仕事と真剣に向き合う時間があります。

ただフルタイム正社員の給与をもらっていることを考えればあまりにもコスパに優れているですよね。

でも、今の環境は「長期的に持続可能ではないこと」も理解しています。

上司が変わったら仕事を与えられるかもしれないし,いずれ異動もあるでしょう。

それを考えれば一生何もしないで正社員の給与をもらい続けることは困難だろうし,FIREできる環境を構築していく方針自体は今後も変わることはないです。

ただFIREが最良の道ではなくなったのは確か。この点は、大きな変化だと感じます。

今は、【現在と同等の閑職】こそが第一希望の進路になってきました。

それが維持できていれば定年まで働く選択肢もあってよいと。

もしFIREしたとしても,閑職を求めて再就職先を探し続けてもいいだろうと思います。

もう自分にとってFIREは最良の選択肢ではなくなったのですし。

FIREを目指している皆さん、皆さんはなぜFIREを目指すようになりましたか?

その時の気持ちは今でも変わりませんか?

色んな意見を聞いてみたいです。

【資産口座公開】我が家の資産状況〜2022年3月〜

こんにちは、ほっぺママです。

4月が始まりましたね。

私は昨日から仕事復帰でした。

在宅勤務で楽でしたが本格的に仕事を始めるとやっていけるか不安だらけです・・。

どなたか仕事と育児の両立に関するコツがあれば、どうか教えてください。

さて、本日は我が家の3月分の資産口座状況を確認していきます。

内訳 ▶️リスク資産:¥5,742,979(前月比¥775,409)

▶️現金 :¥3,382,255(前月比-¥226,316)

【合計】:¥8,882,5234(前月比:+549,093)

我が家の資産口座は2カ月ぶりのプラスです!

米国株価上昇と円安続伸が大きく影響しています。

ただ、円安になっているため毎月一定額購入している米国株数が少なくなってしまうのはとても寂しく感じます。

今月に入り食料品やウイスキー、電気、ガス料金など値上げラッシュが続き、物価上昇に歯止めが掛かっていない今。

私の大好きなカルビーポテトチップスは7%〜10%の値上げになっています(涙)

く・・くるしい・・・

インフレが緩やかに進んでいる日本。

円安も進んでいますし、「日本円」だけで資産を保有し続けることが益々リスクになりそうです。

▶️こんな記事も書いています。我が家の生活費内訳に関して

【家計口座公開】我が家の資産状況〜2022年2月〜

こんにちは、ほっぺママです。

最近、ほっぺ君がつかまり立ちを始めて、よく転んでは泣いています。

赤ちゃん転倒用防止クッションはやっぱり購入した方がいいんでしょうか?

単純にクッションを背負っている姿をみてみたい笑

さて、本日は我が家の2月分の家計口座状況を確認していきます。

ロシアのウクライナ侵攻で世界が大荒れしていますね。

日本株も米国株も大きな値動きになっています。。

内訳 ▶️リスク資産:¥4,967,570(前月比¥254,813)

▶️現金 :¥3,308,571(前月比-¥257,631)

【合計】:¥8,276141(前月比:-¥2818)

家計資産、先月に続き、まさかの2月続けてのマイナスです。

やっぱりか・・・。

世界の株安が大きく影響しています。

世界が大きな局面を迎えていますが、個人レベルでできることはほとんどありません。

悪いニュースばかり見て、精神不安定になって生活に支障をきたすよりも、自分にできること・日々の生活に全力を注ぐことを優先していきます。

我が家の資産運用も同じですね。

長期投資をしているので目先の株価にとらわれず、気にせず積立てていきます。

最後に、平和な世の中になることを心より祈ります。

こんな記事も書いています

・我が家の生活費の内訳に関して

・我が家は現在夫婦で同時育休を取得中です。夫婦同時育休取得時の収入に関して

我が家の早期リタイアプラン

(✿✪‿✪。)ノコンチャ♡

我が家の早期リタイアプランについて説明させていただきます。

- 我が家の早期リタイアプラン

- 50歳までに配当金と資産の取り崩しで毎年360万円を拠出できる状態

- 60歳以降、年金二人分と配当金で年間360万円を拠出できる状態

- 別途子供の教育資金1600万円を準備できている(子供二人想定)

- リタイア時の資産想定額は?

我が家の早期リタイアプラン

早期リタイアは下記の3つの条件を全て満たせたときに実現する予定です。

- 50歳までに配当金と資産の取り崩しで毎年360万円を拠出できる状態

- 60歳以降、年金二人分と配当金で年間360万円を拠出できる状態

- 別途子供の教育資金1600万円を準備できている(子供二人想定)

それぞれ説明していきますね。

50歳までに配当金と資産の取り崩しで毎年360万円を拠出できる状態

我が家の月の生活費は30万円を想定しています。それなりにリッチな想定だと思います笑

しかしこれを配当金だけで準備できることを目指すと高配当株中心でも結構難しい。

実現するころには60歳超えちゃいそうです。。。

なので60歳になるまでは取り崩しを視野に入れるしか選択肢がありませんでした。

50歳でリタイアしたとして年120万円の配当金を目標にETFを購入し、それとは別に2400万円の資産を投資信託で持つイメージです。

年120万円の配当金を得るとなると、ETFの資産額の目標は6000万円くらいになります。

配当率が2.5%あれば、税引き後におよそ年120万円を得ることができます。

ただ、投資先や金融課税改革しだいでは目標を7000万円にしないといけない可能性もありそうですね。

60歳以降、年金二人分と配当金で年間360万円を拠出できる状態

年360万円の生活費を、私の年金100万円、妻の年金140万円、手取り配当金120万円で確保することを目標としています。

早期リタイアが早くなれば早くなるほど年金は少ないはずなので、配当金をもっと確保しないといけない可能性があります。

別途子供の教育資金1600万円を準備できている(子供二人想定)

子どもが問題なく高校、大学に行ける費用は別途準備する必要があると考えています。

ただ、一人800万の仮想定はどの程度あっているのかが不安です。

そのうち学費関係に関しては細かく調べてみようと思います。

この教育資金1600万円も投資信託で保有する想定で考えています。

リタイア時の資産想定額は?

結局リタイア時の資産はいくらになっているのか?

上記1~3よりリタイア時の資産は

6000万+2400万+1600万-退職金

が目安です。

退職金が夫婦で2000万円見込めれば8000万円リタイアのベースになってくるでしょう。

本当はもう少し少ない額でも生活レベルを下げずに早期リタイアできるとは考えています。

ちなみにリタイア後のお小遣いは自分も妻も個人資産を崩したり、働いたりして確保する予定です。

そしてそもそも我が家の月の家計支出は30万よりもはるかに低いです。以前我が家の月の支出が39万円となっていますがあれはあくまでも最大想定で実態より結構高いのです。

とはいえ、まだ我が家の現段階の資産は目標の1割程度。

先の長い話ですが、早期リタイアを夢見て頑張りたいと思います。

こんな記事も書いています。

三人家族の我が家の生活費内訳に関して

早期リタイアする方法に関して

誰でもできる⁈早期リタイアする方法4選+番外編

今回は早期リタイヤする方法を紹介します。

「仕事しないでどうやって生活していくんだ」「どうせ無理でしょう」と思うかもしれません。

手段を選ばなければ誰だって早期リタイヤは可能かもしれません。ぜひ一度ご検討ください。

FIREとは?

『Financial Independence Retire Early』(経済的自立と早期リタイヤ)の頭文字をとった言葉になります。

ひと昔前までは定年まで働いて仕事を辞める人が多かったですが、ここ最近『FIRE』を選択する人が増えてきています。メディアでも盛んに取り上げられているので耳にした方も多いのではないでしょうか。

実は我々夫婦もFIREすることを目標に掲げています。

4%ルールに基づく早期リタイア

最近流行しているFIREを目指す方がやっている方法の一つです。

年の生活費の25倍の資金を投資しながら、投資資金の4%を毎年の生活費に充てる方法です一。アメリカのトリニティ大学の研究が根拠になっており、4%の取り崩しであれば取り崩して長期的に資産が枯渇する可能性は極めて低いとのことです。

例えば1年間の生活費が300万円であれば、

300万円×25=7500万円

7500万円の投資資産を準備すればいいというわけです。これが近年のメジャーな早期リタイアの方法だと思います。

株の配当金で生活する早期リタイア

かの有名な三菱サラリーマンさんのやり方です。株やETFを購入し、配当金で生活費を得る方法になります。三菱サラリーマンさんは高配当株に投資することで7000万円の資産でリタイアを成功させています。配当金で生活するため元本を取り崩すことなく生活できます。

このやり方が気になる方は三菱サラリーマンさんの著書がありますので、一読されてはいかがでしょうか?

節約による早期リタイア

生活費を極限まで下げることで早期リタイアを実現する方法です。

私が知っているリタイアブログでは人生よよよさんがこのタイプのリタイアを成功しています。

家賃を下げるために大分に移住、ガスは契約しない、ネットクーポンで無料になるものなどを徹底して手に入れるなどの工夫を凝らして資産2000万ほどでのリタイアを成功しています。

月の生活費は5万円程度のようです。

取り崩しによるリタイア

一昔前はリタイアといえばこの考え方だったかもしれません。

今はあんまりメジャーではないですね。

残りの人生で必要なお金を貯金をしてリタイアする単純な手段です。

50歳での退職として300万×50年=1億5000万円と年金が65歳から200万ずつ35年もらえすとしたら7000万。差し引き8000万程度でのリタイアになるでしょうか。

どうでしょうか?

自分でもできるかもしれないと思える早期リタイヤする方法はあったでしょうか?

そしてここからは番外編。早期リタイアといえるのかわからない手口です。

番外編

夫(妻)にだけ働いてもらって自分は仕事を辞める

正直これが圧倒的に手っ取り早いのでは?

とりあえず一旦育児家事を受け持って、仕事しながら育児も家事もやるなんて無理とか言って仕事辞めちまう。

あとは育児終わっても復帰せず家事だけやってお茶を濁す。まぁリッチな生活はできないかもしれないですが。パートで楽な仕事見つけて夫に家事もさせて、そんなに稼いでないくせに共働きみたいな顔する仮面リタイア作戦も悪くないですね。私の周りにはこの方法で早期リタイア生活を手に入れた人たくさんいますよ。再現性高いと思います。

ただ、二人で早期リタイアできる状態を目指す我が家はこの案は使えません。

生活保護を受ける

生活レベルの低いリタイア生活でいいなら正直圧倒的コスパです。資産さえなけりゃ生活保護という選択肢が出てきます。

まぁ若ければ働けと言われるでしょうけど仕事が見つかるまでの間は受給できるはずです。で仕事が見つからない場合は継続して受給できるはずです。しょうもないプライドにこだわっていやな仕事続けて病気になったりするよりはいい案だと思います。

ただ、、それなりなリタイア生活を目指す我が家はこの案は使えません。

以上4パターン+番外編の早期リタイア方法を紹介させていただきました。

人の生き方は様々です。価値観も異なります。

周りからどう思われようと自分が満足する生活を選択できたら人生勝ち組です。

【初心者向け】初めての投資信託ススメ

(✿✪‿✪。)ノコンチャ♡

今回は資産運用したいけど正直よくわからない。

そんな人のためにとりあえず無難な投資法をご案内します。

もちろん損する可能性もあります。

投資はあくまでも自己責任なので始める際にはきちんと考えて初めてくださいね。

お勧めする投資商品(投資信託)

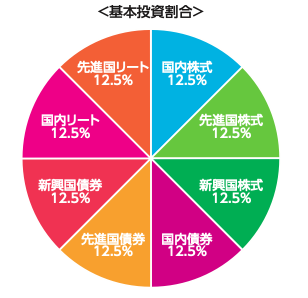

・eMAXIS Slim バランス(8資産均等型)

・eMAXIS Slim全世界株式(オール・カントリー)

再度言いますが、別にこの商品なら儲かりますとか損しませんとかいうわけではありません。ただ“無難”なんです。無難って初心者向きだと思いませんか?

この二つの商品をオススメする大きな理由はどちらも信託報酬は安く設定されていること。

私は、基本的に長期投資スタイルをとっていますので信託報酬が安いということはとっても大事なんです。

それぞれ説明します。

eMAXIS Slim バランス(8資産均等型)

特徴:バランス型、インデックス、買付手数料無料、管理費用0.154%と格安

国内株、先進国株、新興国株、国内債券、先進国債権、新興国債権、国内不動産、先進国不動産の8つに均等に分散投資する人気の投資信託の一つ。徹底して分散している商品です。

私は購入していませんが、“分散投資を徹底したい人”には向いている商品だと思います。

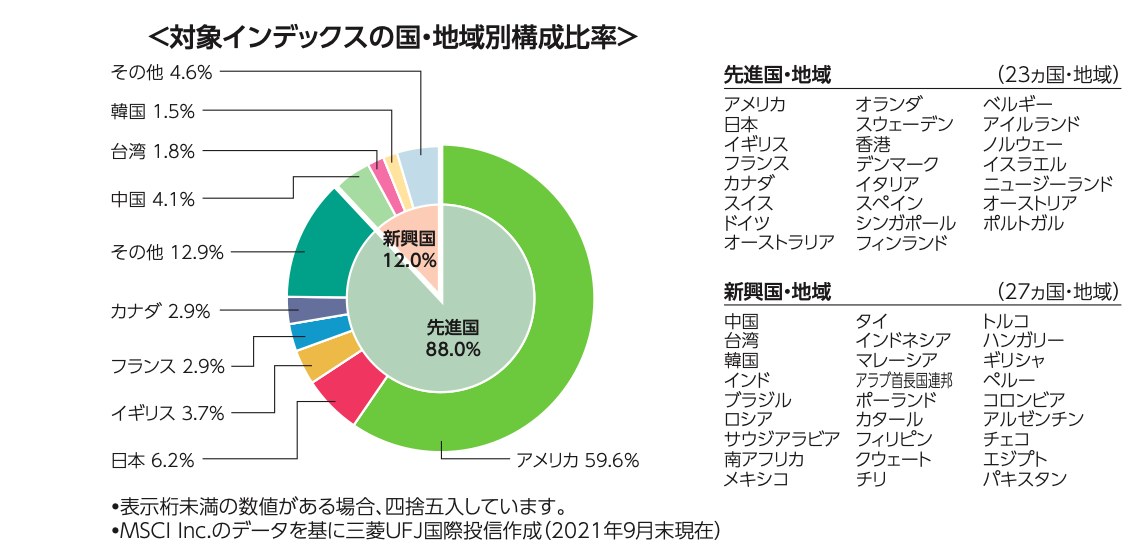

eMAXIS Slim全世界株式(オール・カントリー)

特徴:バランス型、インデックス、買付手数料無料、管理費用0.1144%と格安

日本を含む全世界の株式に投資した商品。

債権より不動産より株式が一番成長性が高くて安全だと考える人向けです。

私もこの商品は購入しています。

どうやって買えばいいのか?

積立NISAがオススメ

まずは、“積立NISA”で積立しましょう。

通常、投資で得た利益は、20.315%の税金がかかります。

積立NISAを利用することで分配金と譲渡益を非課税で受け取ることができる、とってもありがたい制度です。使わない手はないですよね。

もし「積立NISAの年40万円じゃ枠が足りないよ」って人もとりあえず40万円/円投資をしてみてください。

『資産運用っていつ始めればいいの?』の記事でも書いてますが、投資額を大きくするのは自分の投資に対する知識やキャパシティが育ってからのほうがいいです。

オススメの証券会社

口座開設する証券会社はSBI証券、楽天証券、松井証券などがお勧めですよ!

・SBI証券:100万円までなら手数料無料!株式個人取引シェアNo1!、ポイント投資可能

・楽天証券:楽天ポイントで投資可能、100万円まで手数料無料

ただ、ここ最近楽天経済圏のサービス改悪が続いている点は気になります・・。

・松井証券:1日の株式購入50万円までは手数料、投資信託の購入時手数料無料

松井証券は下記のリンクから開設することができます。

ずっとこれに追加投資してればいいの?

答えは『ノー』です。

自分自身でこの商品が最も自分の投資方針にあっていると思うのであればいいですが、将来的にはどの投資先をメインに据えるのか自分で考えて決めることが必要です。

私は色々勉強した結果、米国株投資のほうが良いと感じたため今は米国株ETFへの投資がメインになっています。

こんな記事も書いています。

資産運用は始めたいと思った『今』スタートしたいですね。

資産運用っていつ始めればいいの?

結論:今です!!

(✿✪‿✪。)ノコンチャ♡

今日は資産運用を始める時期について、僕のおすすめを教えます。

『投資に回せるお金なんて1000円くらいしかないけどお金貯めてから始めた方がいいかな?』『100万円貯金ができたから投資始めたいけどまずは勉強してからのほうがいいよね?』

この手の話よく聞きますよね〜。いやいや、

始めるべきタイミングは”今”です。

なぜ資産運用は今すぐ始めるべきなのか

それは実際に投資してみることが勉強になるからです。

本格的な投資をする前に勉強期間は確かに必要です。

ただ、その勉強の一環として”実際に投資をしてみることが一番有効”だと思ってます。

早く始めた分、投資歴が長くなるので、○○ショックなどを経験でき勉強する機会を得やすいのもメリットですよね。

資産運用を始める際に気をつけること

それは、『小額から始める』ということです。

勉強するために買うんだから始めは小額で十分です。

投資信託なら1000円でも買えますし、株やETFでも10万円あれば買えるものもたくさんあります。

このとき大切なのが、買う株や投資信託をどれにするかを十分な時間をかけて調べ・・・

ないことです。

買ってから調べてください。もしくは買う前に調べるとしても、期間は一週間程度にしましょう。

資産運用は今が始めるべきタイミングです。それを後回しにしない方がいいです。

ただ、勉強不足で始めた投資は損する可能性が高いので、無くなっても大丈夫な金額を意識して買いましょう。

間違っても、株価が気になって仕事中も株価をチェックしてしまうようなことがないようにしてくださいね。

時間が空いた時に株価等をチェックして、株価が上げ下げした理由を考えたり調べたりします。勉強する中で投資価値があると思った株等を小額で買い足してみてもいいですね。

始めた後は自分のキャパシティを知ることが必要

ただ、少しずつ買い足していくうちに、金額が大きくなって仕事中も株価をチェックしてしまうようでしたら、売却してチェックしなくても心の安定が保てる額に調整しましょう。

自分の心のキャパシティの中で資産運用に取り組んだほうがいいです。平穏が一番です。

心のキャパシティが大きくなった時に追加投資を進めましょう。

心のキャパシティは資産運用の勉強をしたり、貯金が増えたりすると広がることが多いです。また資産運用歴が長くなり、資産運用は増えたり減ったりするものだと感情的に理解できることでも広がるっていくでしょう。

ここからも少しでも早く投資を始めて投資歴を長くすることのメリットが見えてきますね。

本日のまとめ

- 資産運用は“今すぐ”始める

- “小額”から始める

- 資産運用に回すお金は自分の心のキャパシティを超えない額に収める

蛇足

私は2011年から投資を始め、最初に買った株は震災直後の東京電力でした。当時260円で100株買っただけでしたが、仕事を始めたばっかりで貯金もあんまりなかったため、毎日夜株価を調べてました。かわいい投資初心者時代です笑

お昼ご飯は株主優待品で“お得”に楽しむ

こんにちは、ほっぺママです。

今日はお昼ご飯に豚丼を食べました。

豚丼を作ったのはもちろんメガネさん。いつも美味しいご飯をありがとうございます。

柔らかくてとっても美味しい〜〜。残りの豚肉は鍋にして食べるつもりです♪

今日はそんなお得な制度、株主優待に関して。

そもそも株主優待って何?

株主優待(かぶぬしゆうたい)は、株式会社が一定数以上の自社の株券を権利確定日に保有していた株主に与える優待制度のこと。略して株優(かぶゆう)と呼ぶこともある。(Wikipediaより)

もっと簡単にいうと、企業が株主に対して行うプレゼントです。

プレゼントを貰えると嬉しいですよね。私はとっても嬉しいです。

プレゼントの中身は様々で自社製品や自社サービスの優待券、割引券が主流ですが、お米やQUOカードなどを配っている会社もあります。

非常に魅力的な制度なので、投資を始めたいと考えている方は、一度調べてみて下さいね。

その株主優待銘柄の一つアトムに関して。

(株)アトム

アトムは、ステーキ、回転寿司、居酒屋中心に展開しているコロワイドの子会社です。

10万円以下で株主優待品が貰える人気の銘柄の一つ。

権利確定日:3月末、9月末

100株以上 2,000ポイント(2,000円分)

500株以上 10,000ポイント(10,000円分)

1000株以上 20,000ポイント(20,000円分)

*優待ポイントと引き換えに、各種ギフト商品と交換可

私は1,000株保有していたので20,000ポイント獲得。

つまり、20,000円相当の優待品を年2回ゲットできます。これはとっても魅力的!

グループ店舗での飲食にも使えるんですが、私は使ったことは一度もなく、

毎回写真のカタログ商品と交換しています。

家の近くに利用できる店舗があればもっと活用したいのに・・。

株主優待品はやっぱり嬉しいですよね。

優待目的であれば、一度買えば株価の上下に振り回されることも比較的少なく、

優待商品を使う楽しみも味わえます!毎回ワクワクです。

優待目的の投資は投資初心者や日中は忙しくて株価を確認することができないサラリーマンにはハードルが低くおすすめですよ。

本日のまとめ

- 株主優待は企業が株主に対して行うプレゼント

- (株)アトムは10万円以下で購入できる魅力的な人気の一つ

- 優待目的の投資は投資初心者や忙しいサラリーマンにおすすめ

【体験談】マネーキャリアのFPに我が家の家計を相談してみた

こんにちは、ほっぺママです。

夫婦同時育休をとっているので、ほっぺ君の子育てに追われながらも、ワンオペ育児で頑張っている世の中の大部分の家庭と比べると、時間はたっぷりある我が家です。

また、我が家は実は『子育てをしながら夫婦で経済的自由を目指す』という大きな目標を掲げています。しかも“夫が48~52歳で夫婦ともにリタイアしたい”という具体的な目標です。

本当に可能なのかな。老後ちゃんと生活していけるのかな。私の不安は尽きません。

そこで、その大きな目標へ向けた一歩として家計の専門家FPへ我が家の家計を相談してみましたので、記事にまとめてみました。

信頼できるFPの選び方

FPさんへ相談する際に、先ず迷うのが”どうやって信頼できるFPを選べばいいのか?”だと思います。

日本FP協会のHPには、FPの選び方として5つのポイントを挙げていましたので、FP相談を検討している方はポイントを確認してみてください。

今回我が家は、初めての相談ということもあって試しに無料で幅広い相談に乗ってくれると口コミが高かった『マネーキャリア』を選択しました。

身近に多い証券会社や銀行の窓口にいるFPさんは、自分たちで扱っている商品を勧めてくる傾向が強いと友人のFPに聞いていたため、今回は避けています。

私は、マネーキャリアの回し者ではないのでご安心くださいね。

FP相談にあたって事前に準備したもの

それぞれ具体的に見ていきましょう。

年金定期便

こちらはマイナンバーカードがあれば誰でも直ぐに確認することが可能です。

具体的な操作方法に関しては改めて記事にしたいと思います。

加入している保険情報が確認できる資料

こちらも簡単に入手できますね。

面談時に保険の内容を確認することが多いと思うので、お手元にご用意ください。

FPさんへの事前質問事項

我が家は、メガネさんと相談して事前に質問を決めておきました。

この準備は大切だと思います。用意することでお互い無駄な時間を過ごさなくてすみますしね。

ちなみに我が家の事前質問内容を示します。

《質問》

- 今後の支出について、考慮した方がいいものはあるか。

- 我が家のプランの問題点はあるか、それに伴うアドバイス

我が家の家計プラン(家計簿含む)

具体的なプランの内容は家族構成、家計簿、資産運用方法、いつリタイヤしたいかなどをまとめた表を作成しました。

今後、住宅購入の希望有無、子供達の教育資金はどう確保するのか等・・ご自身の考えているプランはまとめておきましょう。今回作成した一部の資料を掲載します。

FP面談当日の流れ

〜面談直前〜

マネーキャリアからラインに面談の直前のご案内メッセージが届く。

当日のリマインドがあり、忙しい方には助かりますね。

〜面談の内容〜

面談方法は?

コロナ禍ということもあってZoom機能でオンラインで面談。

我が家は、小さい子供がいるのでオンライン面談は大変助かりました。

コロナで外出しづらい状況が続いているので、子育て世代や外出したくない方にオススメしたい方法です!

料金は?

今回は第一回目の面談ということで『無料』での面談でした。

正直、無料でここまで色々聴けるならアリです。

面談時間は?

全体で1時間程度

面談の流れ

担当のFPさんの自己紹介

⇨我が家の資料提示し面談目的・質問内容を伝える

⇨FPさんよりアドバイスをもらう

の流れで面談が進みました。事前にこちらの聞きたい事を伝えていたので面談もスムーズに進みました。

また、担当してくれた方はFP歴31年で2000名以上の保険の契約者を担当してこられたベテランの方でしたが、我が家の事前に渡した資料をもとに、詳細なシュミレーションを作成いただき丁寧に対応していただきました。ありがたいです。

〜面談終了後〜

・面談時にFPさんより紹介いただいた保険資料をメールでもらう

面談をしてみた個人的感想

結論、お金に疎い人・自分のお金に関するプランを客観的に見たい人ほどFPさんへの相談は向いてる!

今回、我が家は初めてのFP面談だったのであまり突っ込んだ話をすることができず、不完全燃焼で終わった感じでした。

ただ、客観的に専門家から我が家の家計プランを見てもらいいくつかアドバイスをいただけたので、収穫もありましたよ。

何より一番大きな収穫は、今回のFP面談を行うにあたって、夫と将来のプランについて話し合う時間をしっかり確保できたことです。これが一番大きいかも!

また、懸念していた保険などの強引な勧誘は全くなく終始穏やかな雰囲気で面談が進んだのは非常に好感が持てました。

本日のまとめ

- FPへ相談する際には、事前準備を行った方が自分が聞きたいことを漏らさず聞ける

- FP相談は申し込みから当日の面談まで手間なくスムーズに行えた

- 面談時は強引な保険勧誘はなく安心した

- 長期的なお金の流れを体系的に、客観的に確認することができる

- FP相談はお金に疎い人、自分のお金に関するプランを客観的に見たい人に向いている

■参考記事■

我が家がFIREを目指すことに決めた経緯はこちらの記事に記載しています。

マイナポイントの取得漏れはありませんか? 〜子供のマイナポイント取得に関して〜

こんにちは、ほっぺママです。

皆さんはマイナポイントは既に取得していますか?

今日はほっぺ君のマイナポイントを取得してきました。

子供のマイナポイントを何に紐付けるか、、、迷いますよね。

マイナポイントを子供が利用したい場合は、どうすればいい?

未成年のマイナポイントについては、親(法定代理人)が自分名義のキャッシュレス事業で申し込みが可能です。

つまり、親が日頃使っているクレジットカードやPayPayなど電子マネーで子供のマイナポイントを受け取れます。

《注意点!》

同じキャッシュレス決済事業所に複数人のマイナポイントを合算して付与することはできないので、異なるキャッシュレス決済事業所を選択する必要があります。

仮に親が自分の分を楽天カードに紐付けたら、子供分は楽天カードではなくPayPayに紐づけるといった形です。

今回ほっぺ君は、本人名義の交通系IC『nimoca』を事前に取得し、そこにマイナポイントを申し込みました。nimocaを選んだ理由は、よく利用するスーパーではnimocaで支払いができるからです。せっかくのマイナポイントを紐づけるなら普段の生活でよく使うお店を選択したいですよね。

マイナポイントの取得方法は?

《準備物するもの》

・マイナンバーカード 持っていない人は直ぐ作りましょう。

・紐付けるカード(今回はnimocaカード)

・マイナンバーカード 4桁の暗証番号

ステップ1)

準備物が揃ったら、コンビニのATMからnimocaを決済事業者として登録

手続きは数分で完了。とっても簡単です。

*注意点:セブンイレブンはATM、ローソンはマルチコピー機で登録できます。

ステップ2)

ATMでもどこでもいいので現金2万円をチャージします。

nimocaはチャージ金額累計20000円でマイナポイントが付与される仕組みです。

この簡単な2ステップで5000円のポイントが付与されます。

めちゃくちゃ簡単ですよね!

投資も大切ですが、簡単な手続きで手に入れられるお金はもれなく拾っていきたいですね!

★参考リンクを貼っておきますね〜

マイナポイントの予約・申込方法 | マイナポイントの取得・利用まで | マイナポイント事業

【資産口座公開】我が家の資産状況〜2022年1月〜

こんにちは、ほっぺママです。

最近、ほっぺ君がハイハイをし始めました(拍手)!!

ハイハイが始まると行動範囲がぐ〜んと広がりますよね。

ただ、ほっぺ君の後を追いかけるので、大人二人は汗だくになって大変です。

さて、本日は我が家の先月分の資産口座状況を確認していきます。

内訳 ▶️リスク資産:¥4,712,757(前月比-¥89,176)

▶️現金 :¥3,566,202(前月比-¥217,213)

【合計】:¥8,278,959(前月比:-¥128,639)

今月は、結婚後資産運用の表を作り始めて初の前月比マイナスに・・・。

なんと!!!これは、今年に入ってからの米国株価の下落が一番大きな原因ですね。

まぁ我が家は長期投資をしているので今後も気にせず積立てていく方針です。

生活費の内訳も公開しているので皆さんみてみてください。